Boligøkonomens hjørne: De nye ejendomsvurderinger

De nye ejendomsvurderinger er på vej, og det er glædeligt, da den seneste vurdering er fra 2011. Lise Nytoft Bergmann, boligøkonom i Nordea Kredit, forklarer her om de nye ejendomsvurderinger.

De nye ejendomsvurderinger er ved at blive sendt ud, og de første boligejere har allerede modtaget dem. Ejendomsvurderingerne viser den værdi, som Vurderingsstyrelsen mener, at den konkrete bolig var værd 1. januar 2020.

Mange betragter 2020-vurderingerne som en generalprøve, da det er 2022-vurderingen, der bliver udslagsgivende for, hvor meget den enkelte boligejer skal betale i skat, når boligskattereformen træder i kraft 1. januar 2024. Men så enkelt er det ikke, da mange boligejere skal til lommerne allerede nu. Der er derfor god grund til at være omhyggelig med 2020-vurderingen og tjekke alle oplysninger grundigt.

Som det er i dag, er ejendomsværdiskatten underlagt et skattestop. Det betyder, at den værdi, som boligejerne beskattes af, ikke har ændret sig siden 2003, medmindre der er sket ændringer på ejendommen, der har gjort en ny vurdering nødvendig. Det system fortsætter indtil 2024, hvor den nye boligskattereform træder i kraft. Også selvom der i øjeblikket sendes nye vurderinger ud. Der er altså intet nyt under solen her.

De seneste offentlige ejendomsvurderinger af ejerboliger blev lavet i 2011. Siden da er 2011-vurderingen hvert år videreført, medmindre der er sket ændringer på den konkrete ejendom, og boligejeren har fået en omvurdering.

Fra september 2021 begynder Vurderingsstyrelsen at udsende nye ejendomsvurderinger for 2020, og det vil være dem, der udgør beskatningsgrundlaget for 2021 og 2022.

Senere udsendes der ejendomsvurderinger for 2022, der er udslagsgivende for grundskylden i 2023, og som samtidig vil danne baggrund for overgangen til det nye boligskattesystem i 2024. Det vil også være 2022-vurderingen, der afgør, om boligejeren er berettet til en eventuel skatterabat, hvis de samlede boligskatter ved det nye system er højere end de samlede boligskatter ved det nuværende system.

Men i modsætning til ejendomsværdiskatten er grundskylden kun underlagt et skatteloft (ikke et skattestop), og det betyder, at boligejerne hele tiden beskattes af den seneste vurdering af deres grund. Regningen til grundskylden må dog ikke stige uhæmmet, hvilket den fx ville gøre, hvis grundvurderingen fik et ordentligt hug op, som vi fx så det mange steder i landet, da de seneste vurderinger fra 2011 blev sendt ud. I stedet opererer man med to værdier: grundvurderingen og den afgiftspligtige grundværdi også kaldet grundskatteloftet.

Grundskylden må højst stige 7 pct. om året

Et eksempel kan illustrere forskellen. I 2009-vurderingen blev en gennemsnitlig parcelhusgrund i Odense kommune vurderet til at koste 417.000 kr., mens den ved vurderingen i 2011 steg til 516.000 kr. Det svarer til en stigning på 24 pct., og hvis der ikke var loft over, hvor meget grundskylden måtte stige fra det ene år til det næste, ville husejerne i Odense altså have fået en klækkelig ekstraregning i 2013, hvor de første gang blev beskattet af grundvurderingen fra 2011.

Skatteloftet betyder dog, at grundskylden ikke må stige mere end 7 pct. om året, og at store stigninger i grundvurderingerne derfor indfases over flere år, hvor boligejerne undervejs beskattes af den afgiftspligtige grundværdi frem for den seneste grundvurdering. I 2013 blev husejerne i Odense derfor beskattet af 2009-vurderingen på de 417.000 kr. tillagt 7 pct. frem for af grundværdien på de 516.000 kr.

Over tid nærmer grundvurderingen og den afgiftspligtige grundværdi sig hinanden for til sidst at blive lige store.

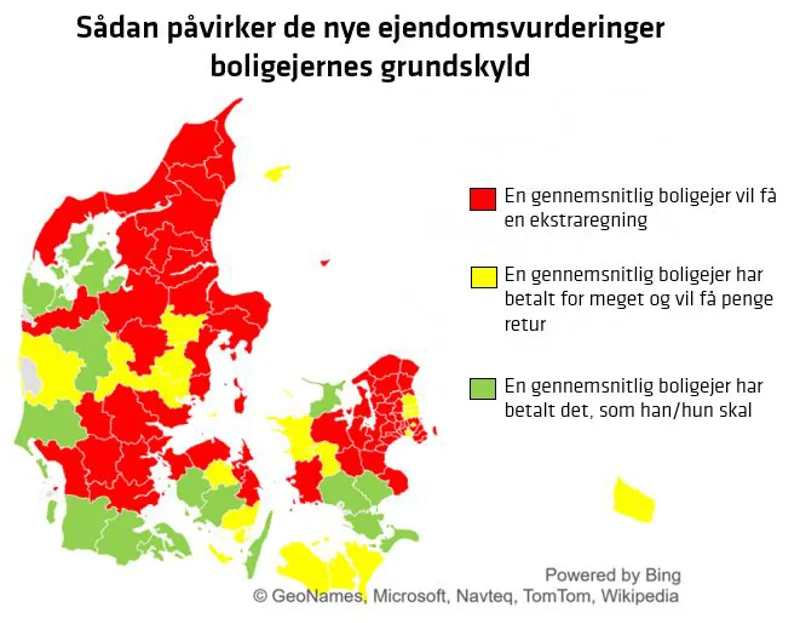

Da ejendomsvurderingerne har været suspenderet i mange år, beskattes boligejerne stadig af deres 2011-vurdering. Men nu er de nye 2020-vurderinger på vej, og hvis 2020-vurderingen er højere end 2011-vurderingen, har boligejerne udsigt til en ekstraregning. I Odense kommune forventer vi fx, at de nye grundvurderinger lander på omkring 680.000 kr. for et gennemsnitligt hus, og det betyder, at regningen til grundskyld stiger i både 2021 og 2022.

Da skatteloftet stadig gælder, vokser regningen ikke ind i himlen, selvom grundvurderingerne får et ordentligt gok op. I 2021 har politikerne vedtaget, at grundskylden højst må stige med 6,4 pct. og i 2022 med 2,8 pct.

Den allerede betalte grundskyld bliver efterreguleret

Nu kan man indvende, at forskudsopgørelsen for 2021 for længst er sat op, og at man derfor allerede har betalt de to rater grundskyld for 2021 på baggrund af 2011-vurderingen, men sådan hænger tingene ikke samme. Når 2020-vurderingen foreligger, udarbejdes der nemlig en ny beregning for skatteåret 2021, og har man betalt for lidt i grundskyld, vanker der en efterregning. Har man betalt for meget, får man selvfølgelig pengene retur.

Det samme vil ske i 2022, og efterreguleringen for både 2021 og 2022 vil finde sted, uanset hvornår 2020-vurderingen lander i e-Boks. Man slipper altså ikke billigere eller dyrere, blot fordi man hører til de første eller de sidste boligejere, der modtager en ny vurdering.

På ejendomsskattebilletten fra 2021, som man kan finde i e-Boks, kan man se:

Den nuværende grundværdi, der stammer fra 2011-vurderingen.

Grundskatteloftsværdien, der viser hvor stor en del af grundværdien, som man beskattes af.

I 2021 er reguleringsprocenten for grundskylden sat til 6,4 pct., og er grundskatteloftsværdien derfor mere end 6,4 pct. lavere end grundværdien (der er oplyst på ejendomsskattebilletten og er fra 2011), har man allerede betalt det masimalt mulige i grundskyld, og der er ingen ekstraregning på vej.

Er grundskatteloftet lig med grundværdien på ejendomsskattebilletten eller kun en lille smule lavere (forskellen er mindre end 6,4 pct.), kan der være en regning på vej. I det tilfælde må man kigge på grundværdien og overveje, om ens grund er steget i pris. Er grunden blevet mere værd, taler det for, at man har betalt for lidt i grundskyld i 2021, og der kan være en ekstraregning på vej.

Er grunden mindre værd end oplyst på ejendomsskattebilletten, taler det for, at man har betalt for meget i grundskyld, og at man skal have penge tilbage.

Husk desuden, at de nye ejendomsvurderinger opererer med et forsigtighedsprincip på 20 pct., hvorfor man kun beskattes af 80 pct. af vurderingen.

Efterreguleringen bliver som udgangspunkt indefrosset, men man kan vælge at betale

Boligejerne behøver ikke spare op til den mulige ekstraregning, da alle stigninger i grundskylden i forvejen er blevet indefrosset hos SKAT siden 2018, medmindre man aktivt har valgt at framelde sig ordningen på borger.dk. I øjeblikket er renten på den indefrosne grundskyld 0 pct., men fra 2024 begynder der at løbe renter på, og gælden skal tilbagebetales senest den dag, hvor boligen sælges.

Jeg anbefaler, at man tjekker familiens indefrosne boligskat, og aktivt tager stilling til, om man har behov for at låne. Har man en stor opsparing, har man ofte råd til at indfri gælden, inden der begynder at løbe renter på. Det gælder selvfølgelig kun, hvis man ikke regner med at få brug for pengene på et senere tidspunkt, da man ikke kan få de indbetalte midler retur. Man kan dog godt tilmelde sig ordningen igen på et senere tidspunkt, men altså ikke med tilbagevirkende kraft.

Betaler man negative renter på indlånskontoen, kan man overveje at betale hele gælden ud med det samme.

To grupper af boligejere slipper for ekstraregningen

Der er to grupper af boligejere, der slipper for den ekstraregning, som de nye vurderinger kan medføre. Det drejer sig først om fremmest om boligejere, der har udsigt til en lavere grundvurdering i 2020 end den vurdering fra 2011, de beskattes af i dag.

Dertil kommer for det andet de boligejere, der som følge af kraftige stigninger i grundvurderingerne i 2011 eller i årene inden, stadig ikke beskattes af den fulde værdi af deres grund. I det sidstnævnte tilfælde tager forskudsopgørelsen for 2021 nemlig allerede udgangspunkt i, at grundskylden vil stige med de maksimalt mulige 6,4 pct.

Ordningen fortsætter i 2023

Fra 2023 vil det være vurderingen fra 2022, der udgør beskatningsgrundlaget. Men også her er der grænser for, hvor meget grundskylden kan stige. Reguleringsprocenten for 2023 er nemlig allerede fastsat til 2,8 pct., hvilket er det samme som i 2022.

I 2024 træder boligskattereformen i kraft, og her gælder helt andre retningslinjer og beskatningsprocenter.

Boligøkonomens hjørne

Artiklen er skrevet af Lise Nytoft Bergmann, som er chefanalytiker og boligøkonom for Nordea Kredit. Hendes fokusområde er bolig- og rentemarkedet, og gennem statistik og analyse deler hun ud af sin viden om emner, der har betydning for danske boligejere og potentielle boligkøbere.